每日經濟新聞 2022-07-26 13:37:53

每經編輯|程鵬

阿里巴巴、螞蟻集團相繼傳來重磅信息!

7月26日早間,阿里巴巴集團發布公告:董事會已授權集團管理層向香港聯合交易所提交申請,擬將香港新增為主要上市地。這意味著,在香港聯交所完成審核程序后,阿里巴巴將在香港聯交所主板及紐約證券交易所兩地雙重主要上市。

另據21世紀經濟報道,阿里巴巴合伙人目前共有29名成員,除此前宣布退休的部分成員外,來自螞蟻集團管理層的相關成員包括井賢棟、倪行軍、曾松柏、彭翼捷等也不再擔任阿里巴巴合伙人。

圖片來源:視覺中國

螞蟻集團管理層

不再擔任阿里巴巴合伙人

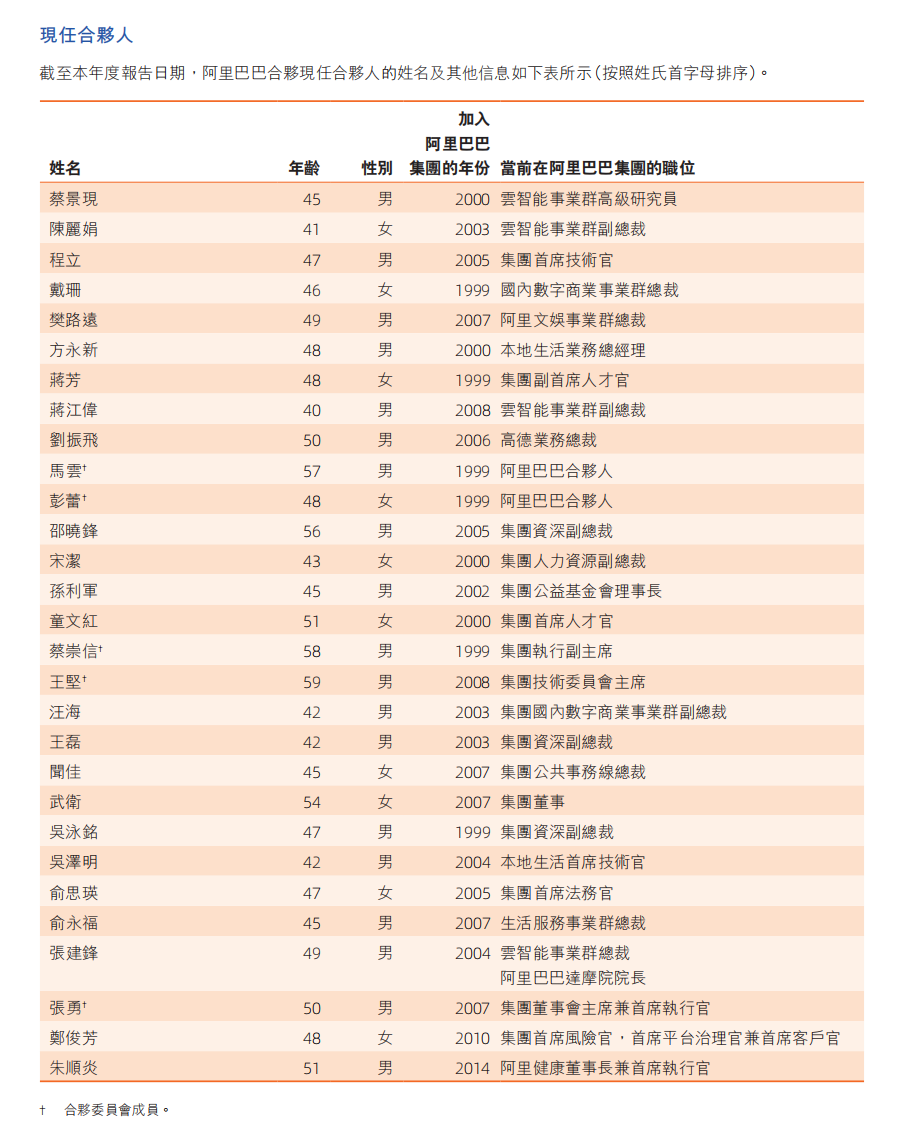

7月26日,阿里巴巴集團發布2022財年年報,披露了最新合伙人名單。年報顯示,阿里巴巴合伙人目前共有29名成員,除此前宣布退休的部分成員外,來自螞蟻集團管理層的相關成員包括井賢棟、倪行軍、曾松柏、彭翼捷等也不再擔任阿里巴巴合伙人。

據21世紀經濟報道,記者從知情人士處獲悉,這是螞蟻集團持續完善公司治理的又一舉措,旨在進一步提升公司治理的透明度和有效性,強化與主要股東阿里巴巴的隔離。業內人士分析認為,螞蟻集團管理層的相關成員不再擔任阿里巴巴合伙人,螞蟻與阿里巴巴的隔離將得到進一步強化,公司治理架構會更加清晰透明,可以進一步確保董事會和管理層在經營管理中獨立決策。

另據阿里年報披露,阿里巴巴合伙近期修訂了《合伙協議》,按照最新協議,合伙人應由阿里巴巴集團人士擔任,因此,從2022年5月31日起,阿里巴巴集團的關聯方人士不再擔任合伙人。以下為最新的阿里巴巴合伙人名單:

公開資料顯示,2010年7月,阿里巴巴創建了合伙人機制,螞蟻集團的前身支付寶起源于阿里巴巴,企業文化與阿里巴巴一脈相承。基于歷史原因,螞蟻集團的部分管理層成員成為了阿里巴巴合伙人,在螞蟻集團成為獨立集團之后,仍保留了阿里巴巴合伙人身份。

事實上,自螞蟻集團整改工作啟動以來,提升公司治理及董事會的獨立性一直是該公司的關鍵詞。一年多來,螞蟻集團采取了多方面措施完善其公司治理體系,包括持續強化董事會作用,擴大董事履職范圍,引入更多外部獨立董事等。目前螞蟻集團董事會已有4名獨立董事,獨董占比提升至50%,來自股東阿里集團的非執行董事則由3名進一步減少到2名。

阿里巴巴申請“雙重主要上市”

預計年底前完成

同日,阿里巴巴集團發布公告:董事會已授權集團管理層向香港聯合交易所提交申請,擬將香港新增為主要上市地。

在香港聯交所完成審核程序后,阿里巴巴將在香港聯交所主板及紐約證券交易所兩地雙重主要上市。

公告顯示,相關流程預期在2022年年底前生效。

據了解,阿里巴巴在香港紐約雙重主要上市后,在美國掛牌的存托股和在香港上市的普通股依然可以繼續互相轉換,投資者可繼續選擇以其中一種形式持有阿里巴巴股份。這將吸引更多國際資本向香港轉移。

阿里巴巴集團董事會主席兼首席執行官張勇表示:我們收到董事會授權,可申請增加香港為主要上市地,希望讓更廣泛多元的投資者,尤其是中國和亞太其他地區的阿里巴巴數字生態參與者,能共享阿里巴巴的成長和未來。香港和紐約同為全球重要的金融中心,開放、多元、高度國際化是兩者共同的特質。香港也是阿里巴巴全球化戰略的起點,我們對中國的經濟和未來充滿堅定的信心。

據第一財經,阿里預計國際投資者將更多配置阿里港股,同時,阿里巴巴港股預計也將符合港股通資質,從而或為內地投資者直接投資阿里創造更多便利。分析普遍認為,對于阿里以及中概股,雙重主要上市是順應當前格局和市場預期、確保投資者利益的最優商業選擇。

中泰國際策略分析師顏招駿表示,雙重上市需遵守的上市規則與正常的公開發售要求一致,且股票無法跨市場流通,表現相對獨立。阿里這個舉措能讓阿里將在美國退市風險減至最低,能在港股市場上融資,擴大股東基礎,也利于拓展市場范圍。更重要的還在于,在港雙重主要上市的企業,更容易符合A股市場監管要求,從而可以被納入港股通。

天風證券也指出,雙重主要上市可以納入港股通,并預計未來中概回港選擇雙重主要上市的比例提升,同時期待目前已完成二次上市的公司主動轉換為雙重上市。

據央視財經,分析人士認為,實行雙重主要上市之后,中概股美股和港股的定價相互獨立,有望提升香港證券市場的定價能力。流動性的增加和定價能力的提升,將有利于香港進一步鞏固和增強國際金融中心地位。中概股企業選擇雙重主要上市,并不影響其在美國的上市地位。長期以來,海外資金對中國科技企業的發展作用顯著,阿里等一批中概股公司在美上市,也增進了全球資本對中國企業和中國市場的了解。

或受消息影響,截至發稿,阿里巴巴-SW(09988)漲超6%,報105.6港元/股。

阿里為何選擇雙重主要上市?

據第一財經,2018年香港聯交所上市制度改革后,越來越多中國科技公司選擇在美國和中國香港兩地上市,但在交易機制設計上,大多以美國為主要上市地,在中國香港掛牌多采用“二次上市”模式。

近段時期以來,雙重主要上市正在成為中概股回港的主流模式。截至目前,已有知乎、貝殼、小鵬、理想等9家中概股公司實現在美國和中國香港雙重主要上市。

相比二次上市是將在主上市地的股票在另一資本市場掛牌交易,實現股份跨市場流通,雙重主要上市則是上市的兩個資本市場均列為第一上市地,不分主次。這使雙重主要上市方式具有更強的風險對沖能力,即上市公司在一個市場退市不會影響其上市地位,上市公司可通過將所有股票轉移到另一個上市地,從而既可以避免退市風險,又降低了退市成本。二次上市雖然要求簡單,但一旦被迫在主上市地退市,二次上市地交易的股票也就同樣面臨退市清算。

雙重主要上市之后,相關公司可以更好應對單一市場的不確定性,從而更好應對外部環境變化帶來的挑戰。

阿里巴巴和香港淵源已久,從2007年以來,阿里巴巴就將香港作為主要上市地的首選。

2007年,阿里巴巴的B2B業務就曾在香港聯交所上市。2014年,阿里巴巴籌劃整體上市時,首先考慮的目的地也是香港聯交所,并開展了相關路演。但由于當時相關規定限制,阿里最終轉赴紐交所上市。

2014年,赴美上市前夕,阿里巴巴仍公開表示:未來條件允許,我們將回歸國內資本市場,與國內投資者共同分享公司的成長。

2018年,香港聯交所啟動上市制度改革,這也為包括阿里在內的大量國內互聯網公司在港上市創造了更有利條件。2019年11月,阿里巴巴在香港二次上市,紐約依然作為阿里的主要上市地。

自2019年在港上市以來,阿里巴巴大部分流通股已轉至香港注冊。據統計,截至2022年6月30日止六個月,阿里巴巴集團股份于香港市場的日均交易量約7億美元,于美國市場的日均交易量約32億美元。中國和亞太地區作為阿里巴巴業務開展的主要市場,阿里始終受到中資和亞太資金的高度關注。此次阿里新增香港作為主要上市地,在技術層面上水到渠成,也符合市場過去一段時間以來的預期。

此外,阿里巴巴選擇在港雙重上市,將顯著拉高香港聯交所上市公司的盈利能力、科研投入等技術指標。值得關注的是,中概股企業選擇雙重主要上市,并不影響其在美國的上市地位。

全球年度活躍消費者約13.1億

7月26日,阿里巴巴發布2022財年報告顯示,全球活躍消費者約13.1億,其中中國超過10億,中國消費者業務GMV7.97萬億元人民幣。

報告稱,阿里巴巴生態體系產生了人民幣83170億元(13120億美元)的GMV,包括面向中國消費者的業務(包括中國商業分部、本地生活服務分部和數字媒體及娛樂分部)產生的人民幣79760億元(12580億美元)的GMV,以及國際商業零售業務產生的540億美元的GMV。公司還通過云業務為數百萬企業提供服務,公司的許多客戶在各自的領域都是擁有良好聲譽的行業領導者。2022財年,阿里云為中國超過60%的A股上市公司提供服務。

在消費者業務領域,阿里巴巴在本財年完成了國內年度購買用戶超過10億的里程碑,提前兩年完成了該目標。超過1.24億消費者在淘寶天貓年度消費超過人民幣10000元,這些消費者的跨年活躍率高達98%。在海外市場,阿里的年度購買用戶也已超過了3億。

過去一個財年,阿里巴巴云計算業務繼續在中國市場保持領先地位,并實現了阿里云創立13年來的首次全年盈利。在海外市場,阿里巴巴已經在全球27個國家和地區提供了云計算服務。

股東信中還首次披露:盡管今年由于新冠肺炎疫情等帶來巨大不確定性,預計仍有超過5800名應屆大學畢業生加入阿里。據悉,該數據僅為阿里巴巴集團核心業務范圍內發送錄取通知的數量。張勇指出,作為平臺,阿里巴巴天然地具有社會性,平臺上多種參與者的廣泛合作不僅帶來了各種業務形態的創新,也創造了巨大的就業機會。

(文章內容和數據僅供參考,不構成投資建議。投資者據此操作,風險自擔。)

編輯|程鵬 杜恒峰

校對|盧祥勇

封面圖片來源:視覺中國

每日經濟新聞綜合自公司公告、2022年報

封面圖片來源:視覺中國

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP