每日經濟新聞 2020-08-20 09:23:57

每經記者|胥帥 每經編輯|張海妮

漲漲漲!讓分析師感嘆“活久見”的是近期多晶硅料價格的快速上漲,一個多月漲70%,漲幅遠遠大于硅片、組件和輔材。多位業內人士認為,漲價源于供需失衡,目前多晶硅料庫存不多。加上年底的光伏裝機潮,多晶硅的供給將更為緊張。有業內人士判斷,多晶硅料的價格可能還會漲。

不過平價時代更強調光伏價格的性價比優勢,這也讓漲價高度存疑。多名行業分析師表示,議價博弈過程隨著供需關系動態變化,高硅料價格是相對的,市場會尋找一個均衡價格。

資本市場方面,通威股份(600438,SH)、隆基股份(601012,SH)是最近兩個月光伏板塊的領漲龍頭,多晶硅料價格是否進一步上漲也將影響它們后繼的股價走勢。

市場現狀:多晶硅料價格已漲7成,“還缺貨”

“真是活久見。”一名曾獲得新財富最佳分析師稱號的電力設備與新能源行業分析師劉力(化名),如此形容最近一段時間的光伏產業鏈。

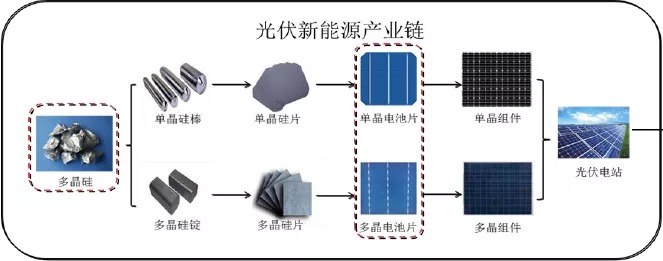

圖片來源:通威股份2019年年報截圖

7月到現在,多晶硅料漲、硅片漲、電池片漲、組件漲、玻璃輔材漲……

自打入行,劉力就沒見過光伏全產業鏈的這種漲法。

先從最上游的多晶硅料說起。7月初,某多晶硅料大廠的價格為6萬元/噸(單晶致密料)。7月底,多晶硅料已漲至接近8萬元/噸。到了8月12日,多晶硅料最新報價接近10萬元/噸。也就是說,一個多月,硅料價格上漲近70%。

硅片環節,8月12日,單晶硅片龍頭隆基股份調漲硅片價格,M6硅片漲至3.25元/片。5月25日,隆基股份的M6硅片價格為2.62元/片。兩個多月時間,硅片價格漲幅超20%。

電池片,8月10日,通威太陽能公布最新電池片定價,多晶電池(金剛線157)提價至0.6元/瓦,單晶PERC電池(單/雙面156.75)提價至0.95元/瓦,較7月漲幅均超10%。

組件方面,7月31日,中廣核2020年第二批組件集采開標,單面440~445W組件平均報價為1.57元/W左右,雙面440W組件均價將近1.61元/W。僅半月時間,166組件已經漲了0.15元/W。

輔材如玻璃,根據咨詢機構PV infoLink統計,8月第一周,光伏玻璃均價為26元/平方米,價格上漲2元/平方米……

不難看出,多晶硅自然是此輪漲價潮中的明星品種,漲幅遙遙領先。

劉力說,光伏已是非常市場化的產業,價格突然上漲必然是供求關系發生了某種劇烈變化。7月,國內某地多晶硅料企業的一次事故及停產檢修,恰似一條鯰魚攪動了整個光伏市場。

因為化工事故引發停產檢修,多晶硅料的供需關系瞬間緊張起來。也正是從7月開始,光伏產業最上游的多晶硅料價格開始啟動漲勢。

“沒貨了!”新疆一家硅料大廠的副總經理陳馳(化名)告訴《每日經濟新聞》記者,現在多晶硅的供應非常緊張,一直在消耗庫存,庫存不多了。陳馳所在公司的多晶硅產能規模超過6萬噸,屬于國內第一梯隊,目前產量已經被老客戶訂完了,“現在主要維護老客戶,新客戶都沒有去做”。

據陳馳判斷,可能到不了9月,很多多晶硅料廠的庫存就沒有了。

“就算把價格報到30萬元/噸又怎樣,關鍵是沒有貨,有價無市。”另一家硅料大廠的高管李蒙(化名)和陳馳的判斷差不多,因事故停產檢修影響了國內30%的多晶硅供給,市場復蘇需求上升,或將導致8月~10月的多晶硅料供應空前緊張,“8月很多廠還有庫存,供應真正緊張應該是在9月、10月。”

據記者了解,隨著硅料漲價,一些小廠隨行就市,合同是“一天一個樣”。一些有先見之明的硅片企業早在6月就開始囤貨,提前購買了大量多晶硅料備貨。

而上述兩名多晶硅企業高管僅把事故引起的供給收縮視作催化劑,他們認為即便沒有事故停產的影響,多晶硅價格也會在第三、四季度上漲。

李蒙說,隨著全球裝機需求恢復,6月底多晶硅市場的價格就已出現異動,開始出現2000元~5000元/噸的上漲,“我們原判斷第四季度價格會大幅上升,然而突發的事故讓多晶硅的漲價時間提前了”。

通威智能工廠內部。圖片來源:每經記者 謝振宇 攝

后市展望:下半年裝機增加,硅料價格或繼續漲

隨著供給端的被動收縮,多晶硅料供不應求的局面提前到來。李蒙和陳馳均判斷,停產檢修的多晶硅企業要復產,快的話就2~3個月,慢的話得半年,“2021年全年可能都是比較緊張,關鍵是需求起來了”。

一是光伏能源市場拓展的增量需求,二是新冠疫情影響的存量需求,后者是今年光伏需求端最大的變化——新冠疫情讓今年上半年的光伏裝機需求平移到了下半年。

李蒙說:“上半年的需求全部留到了下半年,特別是第三、四季度。”

國家發展改革委能源研究所可再生能源發展中心副主任陶冶曾對外表示,2020年上半年國內新增裝機11.5GW,與去年同期相當,預計占全年的29%;下半年預期新增裝機近30GW,全年有望達到40GW。

下半年,國內受益于今年競價項目和去年平價項目的搶裝,這意味著2/3的光伏裝機需求將在第三、四季度完成。中國光伏行業協會秘書長王勃華表示,國內光伏市場將實現恢復性增長,并有望在今年四季度迎來裝機高潮。

多位業內人士判斷接下來的多晶硅料價格還要漲,有人估計可能會漲到12萬元/噸,也有人估計會漲到15萬元/噸。根據PV infoLink的數據,8月13日,多晶硅致密料的價格區間在8.6萬元~8.8萬元/噸。因為邊際成本遞增,多晶硅料漲價向硅片、電池、組件等中下游層層傳導。

8月12日,隆基股份官網的單晶硅片報價中特別提到,“由于硅料價格近期變動頻繁且幅度較大,若后期硅料價格繼續變動±¥3/kg,我司硅片價格相應按±¥0.05/pc調整。”

然而上述硅料企業受訪對象卻感到委屈,他們認為硅料不應該為光伏全產業鏈的漲價“背鍋”。這是只見硅料企業“吃肉”,不見它們“挨打”。

一名光伏產業上市公司董秘表示,自2018年“5·31”裝機低潮后,多晶硅價格從11萬元/噸跌至今年上半年的5萬元~6萬元/噸。根據PV infoLink的數據,即便是目前10萬元/噸的多晶硅價格,也僅僅是恢復到了2018年7月的水平。這名董秘說:“裝機低潮導致供給過剩,硅料價格自然下跌。但現在需求起來,好像硅料價格就不應該‘上漲’(一樣)。”

“今年上半年的價格,那是全行業都在虧損,只有個別大廠保持在盈虧平衡線之上。”李蒙說。

光伏上游硅料產業中,通威股份基本把成本做到了行業最低,今年上半年平均生產成本為3.95萬元/噸,新產能平均生產成本為3.65萬元/噸。即便是成本管控最優的通威股份,去年多晶硅料價格為6萬元/噸時,毛利率也不到30%。

圖中地面裸露的地方是通威旗下永祥新能源二期項目建設工地。圖片來源:每經記者 謝振宇 攝

放眼更長的周期,光伏行業的多晶硅自2011年以來走了長達近10年的產能出清之路。

今年初,通威集團董事局主席劉漢元接受《每日經濟新聞》記者獨家專訪時就談到這一殘酷過程,“2007年,我們進入這個(當時)形勢極其嚴峻的行業(光伏上游多晶硅)。最開始,四川有十幾家企業,現在只有我們一家;全國有四五十家企業,現在只剩幾家;全世界真正活得好一點的不超過五家企業”。

多晶硅料企業經歷了痛苦的大浪淘沙過程,先是低質量、高成本企業被淘汰,再輪到低質量、低成本企業,接著是高質量、高成本企業,最后活下來的是高質量、低成本企業。當賣方市場轉為買方市場,從供不應求到供給過剩,從邊際壟斷定價到邊際成本定價,硅料企業不得不選擇規模經濟的生產之路。價格無法覆蓋成本,但停產的機會成本太大,企業仍然要保持多晶硅料的量產。

李蒙和陳馳說,一是化工企業的特性,設備閑置容易造成事故,其次是主動停產也意味著讓出市場份額,再搶回來就不容易了。

這就像電視劇《大江大河》中的金州化工廠,雖然內銷是做賠本生意,但技改前的一車間仍然不敢停產。

“你不生產別人要來生產,不生產或者少生產,成本反而上升了,你的競爭對手生產規模大了,規模效應就(會)體現出來。”陳馳說。

近期,硅料供應是否偏緊再引業內關注。8月18日,在樂山當地啟動應急響應后,永祥多晶硅(永祥股份老廠區)按當地政府應急管理局要求,已緊急停產,全部設備安全停車,復產時間視汛情和后續影響而定。據悉,永祥多晶硅的產能為2萬噸。但同在樂山的永祥新能源廠區生產未受影響。

下游傳導:對光伏發電成本影響小

盡管上游成本上漲推動光伏產業鏈各個環節連續上漲,但要保持平價上網的競爭力,光伏發電要維持足夠低的價格。下游電站受制于價格硬約束,發電成本必然會有一個邊際上限。以集中式光伏電站成本為例,電站總投資里的組件設備費占比達到了35.4%。

晶科能源副總裁錢晶此前接受媒體采訪時就對行業漲價叫苦。他表示,對于下游電站企業而言,在可能的情況下,會將項目推延至明年。

但陳馳表示,理論上可以這么做,但很多企業今年還是會先上競價并網,有采購剛需。

其實,推遲并網項目也面臨兩難境地。國內一家大型逆變器廠的董事長對《每日經濟新聞》記者說:“比如有些地方政府要求如果在年底不并網,兩年之內不能參與這個地方項目的申報。還有一個因素是,現在不并網,施工隊等成本怎么辦?不只是會考慮組件漲價,還會考慮其他成本、政策等各方面問題。”

這位董事長還談到一個情況,去年組件價格低,很多電站項目還沒有裝機,這些低成本組件也可滿足部分第三、第四季度的裝機需求。

所以,光伏中上游很難漫天要價,它依然受需求制約。偏偏組件也是激烈競爭的“紅海”領域。

劉力表示,目前來看,組件價格有點漲不動了,這塊是一個相對寬松,甚至有些過剩的供求情況,特別是今年,“這肯定是市場的平衡過程,上游價格漲太多,下游就沒需求了,下游電站建設要考慮成本,所以上游不是無限漲價的。”劉力判斷,電站能接受的組件報價應該在1.7元/W,對應硅料價格在10萬元/噸。

不同產業環節價格上漲并非均衡影響組件成本,上述光伏企業董秘表示,拿上游多晶硅料為例,價格漲到12萬元/噸,度電成本增加1分錢左右。但另外一名電力設備與新能源行業分析師表示,“中游漲價確實對組件成本影響挺大的,電池片從原來的0.8元/W上漲到現在的0.97元/W,對應組件增加0.17元/W,加上玻璃、膠膜甚至邊框都在漲價,近期總成本增加超過0.2元/W。以1.45元/W左右的漲價前價格計算,影響幅度超過10%了”。

在這輪光伏產業漲價潮中,上述受訪對象的共同感受便是議價博弈。議價博弈不僅體現在中上游和最下游組件、電站之間,而且還體現在硅料和硅片的中上游之間。

相較電池片、組件、電站,硅料和硅片兩大環節的市場份額高度集中。新特能源、新疆大全、通威、東方希望、保利協鑫這五家掌握了國內超50%的硅料份額,隆基股份和中環股份則掌握了硅片市場的大頭。

當供給結構發生巨變,硅料企業要提價,而硅片企業想維持利潤率,跟漲向下游轉嫁成本壓力,但相互之間也有博弈。

“硅料緊缺,企業還是想重新分配一下行業利潤。以前硅料企業過剩,上游報低價。但現在這個環節緊缺了,大家都需要硅料,整個產業鏈利潤的分配是不是應該重新變一下?”劉力說,打個比方,以前光伏產業鏈的利潤分配中,一半利潤被硅片拿走,其他三個環節再分剩下的50%。現在硅料緊缺,硅料想分40%,其他各分20%,“這是正常的市場行為”。

但正如上述受訪對象所說,議價博弈過程隨著供需關系動態變化,高硅料價格是相對的,市場會尋找一個均衡價格。

企業間并沒有表現出只做“一錘子買賣”的跡象,依然會考慮光伏產業鏈長遠的平衡、共贏和穩定。正如陳馳所說,他并不希望多晶硅料價格無休止地上漲,僅希望保持一個合理利潤率,“如果價格大幅上漲,利潤刺激(下)又會吸引大量高成本企業擴產,最后又會形成新的產能過剩。”不難看出,“景氣-蕭條”的市場周期律依然讓行業人士保持足夠敬畏。

有一種聲音,擔心現在的光伏全產業鏈上漲是否會影響到平價上網進程?

隆基股份董事長鐘寶申對《每日經濟新聞》記者表示,所有物料漲價對光伏發電成本的影響較小,況且太陽能的發電成本還會繼續下降,而不是上升。

股價反應:通威股份、隆基股份領漲

上述業內人士表示,這輪光伏漲價潮,最受益的是硅料和硅片,對應A股的兩大龍頭——通威股份、隆基股份。

自7月1日以來,通威股份和隆基股份也是光伏板塊的領漲股,前者從17元/股(前復權,下同)左右上漲至最高的28.35元/股,后者從40元/股左右上漲至最高的60元/股。目前,通威股份的市值接近千億,隆基股份市值突破2000億元。從某種程度上說,硅料和硅片的漲價利好已經反映在股價上。

在國內,突發事件誘發原料或產品價格上漲,進而帶動股價脈沖式上漲的案例不少。2019年響水爆炸,染料供給收縮,價格上漲,浙江龍盛(600352,SH)成為當年4~5月的大牛股。浙江龍盛完成了日線級別的脈沖,一口氣從12元/股左右上漲至最高的26.16元/股。

2017年10月,巴斯夫工廠火災,新和成(002001,SZ)成為維生素漲價的龍頭,兩個月時間股價近乎翻倍。

從以上案例可見,產品價格上漲和股價上漲的關聯較強。而一旦價跌開始,這類個股的短期“頭部”就出現了。

目前硅料和硅片價格沒有止漲跡象,且還要經歷未來三個月需求集中的考驗。

根據上述電力設備與新能源行業分析師所述,硅料漲幅的絕對值領先硅片,業績彈性較大。東吳證券做了一個測算,若通威股份2021年的硅料價格為10萬元/噸(含稅),毛利率可達56%。華安證券則引用了7.3萬元/噸(除稅價格)進行測算,對應毛利率是46%。

當然這是高景氣度時的價格,因為尚難核算明年硅料真正的產能。若利潤刺激下,大量硅料企業復產,緊張的供需狀況或趨于平衡。

不過,通威股份是少有要擴產多晶硅料產能的企業,明后年將有多個新項目陸續開工。

相較硅料,隆基股份硅片的利潤空間更大且毛利率更為穩定。去年,隆基股份硅片的毛利率仍維持在30%以上。雖隆基股份硅片價格上調,但M6硅片自年初以來仍下跌超10%。

隆基股份的業績增量來自產能擴張以及向組件下游的滲透。招商證券預計,2020年底,隆基股份的組件產能將達到37GW,基本上是2019年的兩倍。

根據隆基股份2019年年報的產能目標,2020年底時,公司單晶硅片年產能將達到75GW以上、單晶組件產能將達到30GW以上。2020年公司計劃實現營業收入496億元。

有意思的是,隆基股份和通威股份股價短線調整時,光伏組件商的協鑫集成(002506,SZ)接棒,截至8月19日收盤,其8月股價上漲77.2%。而從龍虎榜數據來看,游資之間相互拼殺,完成漲停接力。需要注意的是,隆基股份和通威股份最近兩個月的上漲更像個股的趨勢強化,并沒有形成大規模的板塊效應。換句話說,拋開指數震蕩,大資金擇股還是青睞龍頭。

至于市場是否還對光伏漲價概念股買賬,這就要看接下來的資金選擇。

(實習生彭泠溪對此文亦有貢獻)

記者手記丨“漲價”炒股需冷靜

漲價受益股一直以來都是資本市場的炒作熱點。天齊鋰業、贛鋒鋰業、華友鈷業、方大炭素、浙江龍盛等風頭曾無出其右者。商品漲價潮不歇,龍頭不死,周期股的炒作魅力吸引無數敢死隊的參與。記者仍然記得當時的瘋狂,只要商品漲價消息一出,論壇就會高潮,憧憬會有幾個連續的漲停板。然而市場的邏輯在于尋找供需平衡,均衡價格會遲到,但不會缺席。當商品價跌,股票漲勢即止,又有多少散戶被套在高高的山崗上?

這次也不例外,這輪光伏全產業鏈上漲,最被關注的是漲幅更高的多晶硅料。

多晶硅料劇烈的價格波動讓人想到昔日的財富盛宴,投機者已躍躍欲試。相關漲價受益股的投資者希望商品價格大漲驅動估值提升。但他們也需要明白商品價格的經濟規律,當多晶硅料價格上漲帶來的邊際收益越大,虎視眈眈的外部生產者便會進入。長遠看,供需關系此消彼長,終究會保持在一般均衡。

我們再用理性平復情感,光伏價格終究由規模經濟的邊際成本決定,任何環節不可能承受無休止的漲價。所以即便是投資,也不能僅僅盯著價格,而是要盯著企業的成本優勢、管控優勢、規模優勢以及擴產藍圖。

記者采訪的多位業內人士均表示,他們更看重光伏長遠、健康、穩定的未來,性價比才是光伏產業進入平價上網時代的優勢。正如一名受訪對象所說,長遠來看,太陽能發電的成本還會下降,光伏產業鏈短期躁動不改平價上網趨勢。

記者:胥帥

編輯:張海妮

視覺:劉青彥

排版:張海妮 馬原

如需轉載請與《每日經濟新聞》報社聯系。

未經《每日經濟新聞》報社授權,嚴禁轉載或鏡像,違者必究。

讀者熱線:4008890008

特別提醒:如果我們使用了您的圖片,請作者與本站聯系索取稿酬。如您不希望作品出現在本站,可聯系我們要求撤下您的作品。

歡迎關注每日經濟新聞APP